1 ในปัจจัยที่ทำให้ลงทุนได้สำเร็จ และลงทุนได้อย่างเป็นสุขนั้น คือการเข้าใจ “ความเสี่ยง“จากการลงทุนอย่างถ่องแท้ เพราะเมื่อเข้าใจแล้ว เราจะได้เตรียม “วิธีจัดการความเสี่ยง” รวมทั้งวิธี “เตรียมใจ” เอาไว้ล่วงหน้า

น่าเสียดาย ที่เราไม่ค่อยได้เห็นความเสี่ยงใหญ่ๆ เกิดขึ้นกับ “ตลาดหุ้นไทย” มานานแล้วอย่างตัวผมเอง แม้จะลงทุนมาเป็น 10 ปี ก็มีโอกาสได้เจอแค่วิกฤติซับไพรม์ (Hamburger Crisis) ช่วงปี 2008 เท่านั้น

ช่วงนั้นมีแต่ข่าวร้าย ราวกับว่าเศรษฐกิจโลกจะล่มสลายตกต่ำยาวนาน นึกไม่ออกว่าจะฟื้นยังไงราคาสินทรัพย์ต่างๆ ตกลงอย่างหนัก หุ้นทุกตลาดในโลก ตกกันถ้วนหน้า หุ้นไทยตกร่วมๆ 50% ในเวลาแค่ไม่ถึง 1 ปี

ถือเป็นช่วงเวลาพิสูจน์ตัวเองมากว่า เราจะยังลงทุนต่อหรือไม่ ? และ จะลงทุนอย่างไรให้มันประสบความสำเร็จ ?

วิกฤติในครั้งนั้น ถูกจัดให้เป็นความเสี่ยงประเภท “Tail Risk” ซึ่งแปลว่า “นานๆ จะเกิดทีนึง“ซึ่งผมเชื่อว่านักลงทุนที่ผ่านสถานการณ์ตรงนั้น แล้วยังสามารถลงทุนมาต่อเนื่องได้ด้วยความเข้าใจจริงๆ ถึงทุกวันนี้

(ไม่ใช่เพราะถือคติว่า “ไม่ขายไม่ขาดทุน“) คงได้ประสบการณ์ที่หาได้ยาก

ซึ่งจะช่วยเสริม “ภูมิคุ้มกัน” ให้กับการลงทุนในอนาคตได้อย่างมาก

อย่างไรก็ตาม ผมไม่อยากให้ “ประมาท” ว่าเราผ่านความเสี่ยงขนาดนั้นมาแล้ว ต่อไปก็ไม่ต้องกลัวอะไรอีกเพราะอันที่จริงแล้ว ผลขาดทุนช่วงวิกฤติ Hamburger นั้นจะกลายเป็นความเสี่ยงขนาด “จิ๊บๆ” ไปเลย

ถ้าเราได้รู้ว่าจริงๆ แล้ว หุ้นไทยเคยเจอ “อภิมหาความเสี่ยง” ประเภท “Super Tail Risk” มาก่อนหน้านั้น ถึง 2 ครั้ง

ยิ่งบางท่านพี่เพิ่งเริ่มเข้ามาลงทุนหลังปี 2008 ซึ่งตลาดหุ้นไทยอยู่ใน “ขาขึ้น” แทบจะตลอด ยิ่งต้องใส่ใจกับเรื่องนี้ให้มากเลยครับ เพราะประสบการณ์ร้ายๆ บางอย่างนั้นเราสามารถเรียนรู้จาก “บาดแผล” ของคนที่โดนมาก่อนได้ โดยไม่ต้องไปประสบด้วยตัวเอง

เพื่อไม่ให้เนื้อหายาวจนเกินไป ผมขอแบ่งบทความนี้ออกเป็น 2 ตอน

โดยในตอนที่ 1 นี้เราจะมารู้จักกับอภิมหาความเสี่ยงช่วงปี พ.ศ. 2522 – 2525 กันครับ

ผมให้คำนิยาม “อภิมหาความเสี่ยง” จากการที่มันส่งผลให้ตลาดหุ้น

ปรับตัวลงต่อเนื่องเป็นระยะเวลายาวนานกว่า 1 ปีขึ้นไป

สำหรับหุ้นไทยแล้วเกิดขึ้นครั้งแรกในช่วงปี พ.ศ. 2522 – 2525

ซึ่งผมจำเป็นต้องเล่าให้ทุกท่านฟัง โดยอ้างอิงจากข้อมูลที่ค้นได้ในอินเตอร์เน็ต

(เพราะตอนนั้นผมเองยังใช้ชีวิตอยู่ในชาติที่แล้วอยู่เลย อาจจะเป็นแมงเม่าอยู่ในตลาดหุ้นช่วงนั้นก็เป็นได้ครับ ^-^)

จากบันทึกเหตุการณ์สำคัญที่เกิดขึ้นต่อตลาดหุ้นไทย ที่มีบันทึกไว้ใน พัฒนาการตลาดหลักทรัพย์แห่งประเทศไทย 36 ปี

พบว่าในช่วงนั้นมีเหตุการณ์สำคัญเกิดขึ้น ทั้งหมด 3 เหตุการณ์ด้วยกันได้แก่

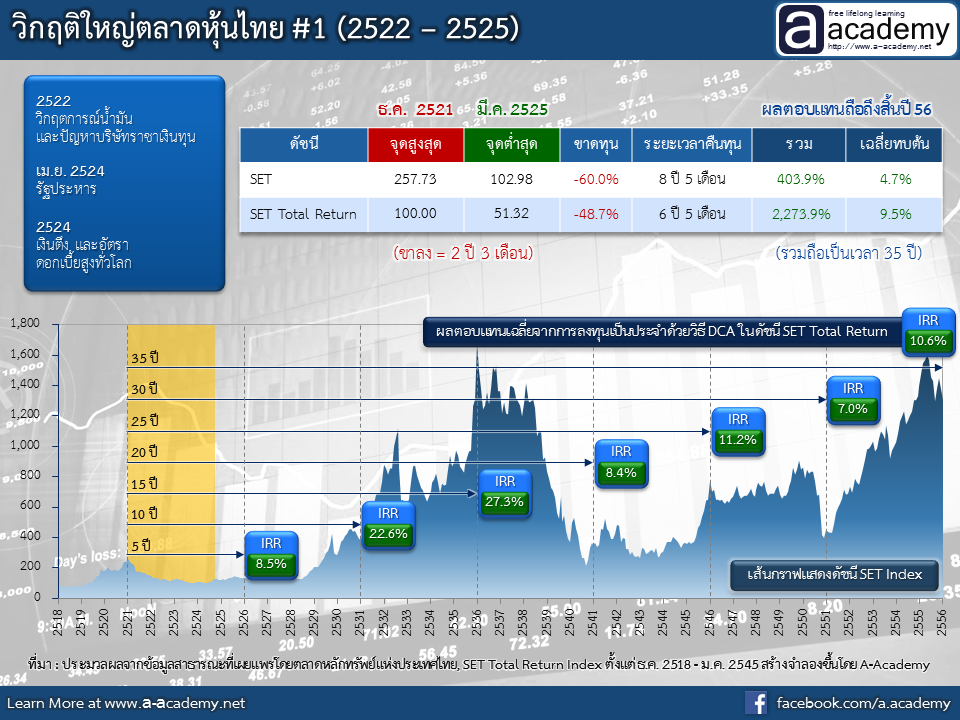

- วิกฤตการณ์น้ำมันและปัญหาบริษัทราชาเงินทุน ในปี 2522

- การรัฐประหารช่วงเดือน เม.ย. 2524

- ภาวะเงินตึงและอัตราดอกเบี้ยสูงทั่วโลกช่วงปี 2524

ผลขาดทุน

เหตุการณ์ดังกล่าวส่งผลให้ตลาดหุ้นไทยวัดโดยดัชนี SET Index ปรับลดลงอย่างหนักต่อเนื่องถึง “2 ปี 3 เดือน” นั้บตั้งแต่ ธ.ค. 2521 ถึง มี.ค. 2525

โดย SET Index ปรับลงจากจุดสูงสุดที่ 257.73 จุด ไปอยู่ที่ 102.98 จุด คิดเป็นการขาดทุนถึง 60% แต่ถ้าวัดด้วยดัชนี SET Total Return ซึ่งรวมเอาผลตอบแทนจากเงินปันผลเข้าไปด้วย ก็จะขาดทุนลดลงอยู่ที่ 48.7%

เพราะได้ผลตอบแทนจากเงินปันผลของบริษัทมาช่วยไว้ส่วนหนึ่ง

ระยะเวลาคืนทุน

กว่าที่ SET Index จะปรับตัวดีขึ้นจนพอร์ตปรับขึ้นมา “คืนทุน” ได้ก็จะใช้เวลาถึง 8 ปี 5 เดือน นับจากวันที่วิกฤติเริ่มขึ้น ส่วนถ้าวัดด้วย SET Total Return ซึ่งร่วมเงินปันผลก็จะคืนทุนเร็วขึ้น คือใช้เวลา 6 ปี 5 เดือน

เรียกได้ว่านอกจากจะเครียดแล้ว ยังเสียเวลาไปร่วม 6-7 ปี โดยที่ไม่ได้ผลตอบแทนอะไรเลย และจะยิ่งแย่ขึ้นอีก ถ้าระหว่างที่หุ้นปรับตัวลง เกิดอาการ “ทนไม่ไหว” จึงยอมขายขาดทุนไปก่อน แล้วไม่ได้กลับเข้ามาลงทุนต่อในขาขึ้น…

ซึ่งว่ากันจริงๆ ก็ยากที่จะบอกอีกว่ามันจะเป็น “ขาขึ้น” เมื่อไร ซึ่งจริงๆ แล้วถ้าเก่งขนาดรู้ได้ว่าหุ้นจะขึ้นเมื่อไร ก็คงน่าจะรู้ด้วยว่าจะลงเมื่อไร คงไม่ต้องเสียหายขนาดนั้น

ผลลัพธ์สำหรับนักลงทุนระยะยาว

ตั้งแต่วิกฤติครั้งนี้เริ่มขึ้น หากมีนักลงทุนระยะยาว ที่ยังถือลงทุนต่อเนื่องมาจนถึง สิ้นปี 2556 (รวมลงทุนทั้งสิ้น 35 ปี) SET Index จะปรับขึ้นมา 403.9% จาก 257.73 จุด มาปิดที่ 1298.71 หรือเป็นอัตราเฉลี่ยทบต้นเพียง 4.7% ต่อปีเท่านั้น

อย่างไรก็ตามเวลาเราลงทุนหุ้นนั้น จะดูแต่ดัชนีซึ่งสะท้อนแค่ราคาหุ้นไม่ได้ เพราะเรายังจะได้รับเงินปันผลด้วย ซึ่งตลอด 35 ปีนั้น เราก็ได้เงินปันผลตลอด โดยถ้าเมื่อได้รับมา แล้วเรานำเงินปันผลนั้นไปลงทุนต่อในหุ้นเช่นเดิม

เราจะได้ผลตอบแทนรวมเงินปันผล ซึ่งวัดได้จาก SET Total Return Index ทั้งสิ้น 2,273.9% หรือคิดเป็น อัตราเฉลี่ยแทบทบต้นที่ 9.5% ต่อปี

นั่นคือ ด้วยเงินลงทุนเริ่มต้น 100,000 บาท เงินก้อนดังกล่าวจะเติบโตเป็น 2.37 ล้านบาทโดยประมาณ

ผลลัพธ์สำหรับผู้ที่ใช้วิธีการลงทุนแบบ DCA

วิธีการลงทุนเป็นประจำแบบ Dollar Cost Average (DCA) ถือเป็นวิธีการลงทุนแบบ “Simple & Stupid” ที่นักลงทุน “ยอมแพ้” ที่จะไม่จับจังหวะ ไม่ไปกะเก็งทิศทางของตลาด เพราะรู้ว่าตัวเองทำได้ไม่ดี

แต่หันมาใช้วิธีลงทุนเป็นประจำ (Regular Investment) เช่น ลงทุนด้วยเงินเท่าๆ กันทุกๆ งวด โดยซื้อหุ้นเป็นไปตามจังหวะของรายได้ หรือ เงินเดือนที่รับเข้ามา เช่น “ทุกๆ เดือน” แล้วอาศัยว่า เมื่อตลาดหุ้นปรับตัวลง ก็จะได้ซื้อหุ้นมากขึ้น (ตุนของถูกไว้มากหน่อย)

ขณะที่ เมื่อตลาดหุ้นปรับตัวขึ้น ก็ยังซื้ออยู่ดี เพราะได้เผื่อเวลาลงทุนไว้แล้ว ว่าการลงทุนนี้สำหรับระยะยาว ดังนั้น แม้วันนี้จะแพง ก็ซื้อไปเถอะ เพื่อรักษาวินัย ในวันข้างหน้า หุ้นก็น่าจะมีโอกาสแพงขึ้นอยู่ดี

อ่านแล้วรู้สึกมั๊ยครับว่าเป็นวิธีที่ดูจะ “ปัญญาอ่อน” มาก

แต่ผมเองก็ยังเชื่อว่า DCA เป็นวิธีการลงทุนที่ Practical ที่สุด ที่คนทั่วๆ ไปจะนำมาใช้ได้ คนทั่วไปในที่นี้คือ คนที่อยากได้ผลตอบแทนที่ดี แต่ไม่เชียวชาญ (ลองแล้วก็ยังเฟล) แต่ไม่มีเวลา (ต้องทำงานอื่นๆ)หรือกระทั่งคนที่ไม่ชอบการลงทุน (ไม่ชอบศึกษา ลองอ่านแล้ว เรียนแล้วก็ยังไม่ get)

ดังนั้น DCA จึงไม่ใช่วิธีที่เน้น “สร้างผลตอบแทนสูงสุด” แต่เป็นวิธีที่ “สร้างวินัยสูงสุด” มากกว่า ผลตอบแทนออกมาอาจจะดู “เห่ยๆ” บ้าง แต่ผมว่ามันก็ไม่เลวนะครับ

ซึ่งวิธี DCA มักจะถูก “วิจารณ์” มากที่สุดว่า ถ้าดันไป DCA ในตลาดขาลงเนี่ย ก็เท่ากับหายนะ เพราะ DCA จะมีกำไรได้นั้น ราคาสุดท้าย (คือราคาที่เราจะเลิกลงทุน) จะต้องโงหัวขึ้นมาสูงกว่าต้นทุนเฉลี่ยให้ได้

เรามาดูกันครับ ว่าถ้ามาเริ่ม DCA เอา ณ จุดสูงสุดก่อนอภิมหาวิกฤติปี 2522-2525 นี้เลย ผลลัพธ์จะเป็นยังไง

โดยการวัดผลตอบแทนของการลงทุนด้วยวิธี DCA นั้นเนื่องจากเราทยอยใส่เงินลงทุนหลายก้อน ผมแนะนำว่าควรวัดด้วยค่า IRR หรือ Internal Rate of Return ครับ (ใครที่เคยซื้อประกัน น่าจะคุ้นกับ IRR)

ผลลัพธ์ที่ได้นั้นจะเป็น “อัตราผลตอบแทนของเงินทุกๆ ก้อนที่เราใส่เข้าไป นำมาเฉลี่ยกันแบบอัตราทบต้น” นั่นคือเงินลงทุนบางก้อนอาจจะกำไรเยอะ บางก้อนกำไรน้อย บางก้อนขาดทุน ค่า IRR ที่คำนวณได้ จะเป็นการนำเอาเอาผลลัพธ์ทั้งหมดนั้นมาเฉลี่ยกันเป็นค่าเดียว เพื่อให้ง่ายต่อการตัดสินใจครับ

ทั้งนี้ ผมสมมติให้เราลงทุนเป็นประจำด้วยวิธี DCA ทุกๆ เดือน ในดัชนี SET Total Return ที่ต้องใช้ดัชนี SET Total Return เพราะเราต้องการ Capture ผลตอบแทนจากเงินปันผลด้วยครับ ถ้าลงทุนแค่ใน SET Index เราจะ “ลืม” ภาพของเงินปันผลไป

โดยจะเริ่มต้นลงทุน ณ จุดที่ดัชนีอยู่ในระดับสูงสุดก่อนวิกฤติเลย คือ จงใจเริ่มในช่วงที่ “ซวยที่สุด” เลยครับ

ผลลัพธ์ที่ได้จะเป็นดังนี้ครับ

1. ลงทุนแบบ DCA ต่อไปอีก 5 ปี แล้วหยุดลงทุน

ถ้าลงทุน เดือนละ 10,000 บาท จะลงทุนทั้งสิ้น 60 งวด คิดเป็นต้นทุนรวม 600,000 บาท มูลค่าเงินลงทุนสุดท้าย ณ สิ้น ปีที่ 5 จะเท่ากับ 749,492 บาท กำไร = 149,492 บาท หรือ 24.9%

คิดเป็นอัตราผลตอบแทนแบบ IRR = 8.5% ต่อปี

2. ลงทุนแบบ DCA ต่อไปอีก 10 ปี แล้วหยุดลงทุน

ถ้าลงทุน เดือนละ 10,000 บาท จะลงทุนทั้งสิ้น 120 งวด คิดเป็นต้นทุนรวม 1,200,000 บาท

มูลค่าเงินลงทุนสุดท้าย ณ สิ้น ปีที่ 10 จะเท่ากับ 4,538,598 บาท กำไร = 3,338,598 บาท หรือ 278.2%

คิดเป็นอัตราผลตอบแทนแบบ IRR = 22.6% ต่อปี

(อันนี้สูงเว่อร์ครับ ไม่แนะนำให้เอาค่านี้ไปใช้วางแผนระยะยาวนะครับ)

3. ลงทุนแบบ DCA ต่อไปอีก 15 ปี แล้วหยุดลงทุน

ถ้าลงทุน เดือนละ 10,000 บาท จะลงทุนทั้งสิ้น 180 งวด คิดเป็นต้นทุนรวม 1,800,000 บาท

มูลค่าเงินลงทุนสุดท้าย ณ สิ้น ปีที่ 15 จะเท่ากับ 25,305,033 บาท กำไร = 23,505,033 บาท หรือ 1,305.8%

คิดเป็นอัตราผลตอบแทนแบบ IRR = 27.3% ต่อปี

(อันนี้สูงเว่อร์เช่นกันครับ เพราะดันฟลุ๊คไปหยุดลงทุนเอาก่อนฟองสบู่แตกช่วงต้มยำกุ้งปี 2536 พอดี)

4. ลงทุนแบบ DCA ต่อไปอีก 20 ปี แล้วหยุดลงทุน

ถ้าลงทุน เดือนละ 10,000 บาท จะลงทุนทั้งสิ้น 240 งวด คิดเป็นต้นทุนรวม 2,400,000 บาท

มูลค่าเงินลงทุนสุดท้าย ณ สิ้น ปีที่ 20 จะเท่ากับ 6,244,999 บาท กำไร = 3,844,999 บาท หรือ 160.3%

คิดเป็นอัตราผลตอบแทนแบบ IRR = 8.4% ต่อปี

5. ลงทุนแบบ DCA ต่อไปอีก 25 ปี แล้วหยุดลงทุน

ถ้าลงทุน เดือนละ 10,000 บาท จะลงทุนทั้งสิ้น 300 งวด คิดเป็นต้นทุนรวม 3,000,000 บาท

มูลค่าเงินลงทุนสุดท้าย ณ สิ้น ปีที่ 25 จะเท่ากับ 16,580,076 บาท กำไร = 13,580,076 บาท หรือ 452.7%

คิดเป็นอัตราผลตอบแทนแบบ IRR = 11.2% ต่อปี

6. ลงทุนแบบ DCA ต่อไปอีก 30 ปี แล้วหยุดลงทุน

ถ้าลงทุน เดือนละ 10,000 บาท จะลงทุนทั้งสิ้น 360 งวด คิดเป็นต้นทุนรวม 3,600,000 บาท

มูลค่าเงินลงทุนสุดท้าย ณ สิ้น ปีที่ 30 จะเท่ากับ 12,286,746 บาท กำไร = 8,686,746 บาท หรือ 241.3%

คิดเป็นอัตราผลตอบแทนแบบ IRR = 7.0% ต่อปี

(เคสนี้ซวยซ้ำซ้อนครับ เพราะนอกจากจะเริ่ม ณ จุดสูงสุด ดันมาหยุด ณ จุดต่ำสุดช่วง Hamburger Crisis พอดี

แต่ก็ยังทำ IRR ได้ถึง 7.0% เลยนะครับ)

7. ลงทุนแบบ DCA ต่อไปอีก 35 ปี แล้วหยุดลงทุน

ถ้าลงทุน เดือนละ 10,000 บาท จะลงทุนทั้งสิ้น 420 งวด คิดเป็นต้นทุนรวม 4,200,000 บาท

มูลค่าเงินลงทุนสุดท้าย ณ สิ้น ปีที่ 35 จะเท่ากับ 44,942,468 บาท กำไร = 40,742,468 บาท หรือ 970.1%

คิดเป็นอัตราผลตอบแทนแบบ IRR = 10.6% ต่อปี

บทสรุป

ว่าจะเขียนไม่ยาวทีไร… มันก็ออกมายาวทุกที ถ้าบทความนี้หนักไปหน่อยต้องขอโทษด้วยนะครับ แต่ผมคิดว่าเป็นสิ่งที่เราควรจะรู้ไว้ ซึ่งผมขอสรุปประเด็นต่างๆ รวมทั้งเสริมแนวความคิดในการจัดการความเสี่ยง และการตัดสินใจลงทุนดังนี้ครับ

- ความเสี่ยงแบบ Super Tail Risk นี้มีโอกาสเกิดขึ้นได้เสมอ แม้จะไม่บ่อย

แต่ถ้าเกิดขึ้นกับเงินก้อนสำคัญ เช่น เงินที่ต้องใช้เพื่อเกษียณอายุ คงจะสร้างความเสียหายอย่างมาก - การวางแผน “ระยะเวลาการลงทุน” เป็นสิ่งสำคัญมากสำหรับการตัดสินใจลงทุนหุ้น

อย่านำเงินสำคัญๆ ที่ “ไม่เย็น” พอ มาลงทุนเลยครับ (คลิ๊กอ่าน ลงทุนหุ้นยาวแค่ไหนถึงจะพออุ่นใจได้) - หากเงินเย็นมากพอ คืออยู่ได้ยาว 20-30 ปีขึ้นไป แม้จะเจอความเสียหายอย่างหนักในบางช่วง

การลงทุนในหุ้นก็ยังอาจมีกำไรได้ เช่นในตัวอย่างนี้ (แต่ไม่เสมอไปหรอกนะครับ) - วิธีลงทุน DCA ซึ่งเป็นวิธีการลงทุนแบบง่ายๆ โง่ๆ นั้น แม้จะเริ่มต้นลงทุน ณ จุดที่ราคาค่อนข้างสูง เช่นในเคสนี้

ก็ยังสามารถทำงานได้ดีพอสมควร (จากเคสนี้แม้จะลงทุน DCA สั้นเพียง 5 ปี ก็ยังสามารถสร้าง IRR ได้ที่ 8.5% ต่อปี)

แต่อย่าเพิ่งชะล่าใจครับ… ไม่มีอะไรการันตีได้หรอกครับในโลกการลงทุน

เดี๋ยวในบทความตอนต่อไป ตอนที่ไปเริ่มลงทุนก่อนวิกฤติต้มยำกุ้ง ท่านจะเจอผลลัพธ์ที่น่าตกใจ! - อยากให้มอง DCA เป็นเครื่องมือสร้างวินัย มากกว่าเป็นเครื่องมือสร้างผลตอบแทนสูงสุด

- การศึกษานี้ เป็นการศึกษาภาพรวมของตลาด ผ่าน SET Total Return Index

ซึ่งการจะลงทุนให้ได้ใกล้เคียงตัวอย่างนี้ ต้องลงทุนผ่านกองทุนดัชนี (Index Fund) - ผลตอบแทนข้างต้นนี้ เป็นผลตอบแทนที่เลียนแบบดัชนีเท่านั้น ในการลงทุนจริง

หากเราเลือกใช้ Active Fund หรือเลือกหุ้นดีๆ (แต่ขอกระจายๆ หลายตัวหน่อย) มาลงทุนเอง

ก็อาจได้ผลตอบแทน “มากกว่า” หรือ “น้อยกว่า” นี้ก็ได้ ขึ้นอยู่กับความสามารถในการ “เลือก” ของเรา - การศึกษานี้ เน้นภาพระยะยาว ท่านใดที่เน้นลงทุน หรือเก็งกำไรระยะสั้นๆ

อ่านแล้วอาจจะส่ายหัว… ก็ถูกต้องแล้วนะครับ เพราะมันอยู่คนละ “ระนาบของความคิด” เลย - ผมคิดว่าไม่มีวิธีการลงทุนไหนที่จะดีพร้อมไปทุกอย่าง เราพึงต้องรู้ข้อดี ข้อด้อยของมัน

เพราะถ้าเน้นมองแต่ข้อเสีย เราก็จะเสียโอกาสใช้ข้อดีของมันไป

แต่ถ้าเน้นมองแต่ข้อดี เราก็จะลงทุนอยู่ท่ามกลาง “ความไม่รู้” วันไหนที่มีปัญหาขึ้นมา เราอาจจะเจ็บหนักกว่าใคร! - การลงทุนไม่ได้มีแค่หุ้นครับ เรายังสามารถจัดทัพลงทุน หรือทำ Asset Allocation

ผสมสินทรัพย์อย่างอื่นร่วมในพอร์ตการลงทุน ทั้งจะผสมเอง หรือจะลงทุนผ่านกองทุนผสม (ฺBalance Fund)

ก็อาจจะไม่เสี่ยงเท่านี้ แต่ผลลัพธ์ที่ได้ก็อาจจะยังถือว่า “ใช้ได้” อยู่ ไว้ค่อยๆ ศึกษาด้วยกันไปนะครับ

ยาวมากจริงๆ… แหะๆ ขอจบบทความตอนนี้ไว้เพียงเท่านี้ครับ…

ตอนหน้าพบกันกับ Super Tail Risk ครั้งที่สองของตลาดหุ้นไทย นั่นคือ “วิกฤติต้มยำกุ้ง”

แล้วมาดูกันว่าไอ้ที่เห็นว่าพอไปได้ในบทความนี้… อาจจะแย่ลงมากในตอนถัดไปครับ T-T

ตอนที่ 2 : วิกฤติใหญ่ตลาดหุ้นไทย #2 (2536-2541) : ความเสี่ยง ผลตอบแทน และ ผลลัพธ์การลงทุนแบบ DCA ฝ่าวิกฤติ

อยากทราบวิธีการคิดIRRของผลตอบแทน 5ปีของวิกฤติใหญ่ตลาดหุ้นไทยปี2536-2541ครับ….ขอบคุณ

ขอบคุณครับ