หากได้ติดตาม A-Academy มาสักระยะ ทุกท่านก็จะรู้สึกได้นะครับว่า

ผมค่อนข้างเชียร์ให้คนไทยเพิ่มสัดส่วนการลงทุนในหุ้นมากขึ้นกว่านี้

สาเหตุหลักก็เพราะ ทางเลือกการลงทุนที่คนส่วนใหญ่ใช้กันอยู่ เช่นเงินฝากประจำ หรือกระทั่งตราสารหนี้นั้น

ระยะยาวให้ผลตอบแทนเพียงแค่ใกล้เคียง “อัตราเงินเฟ้อ” ส่วนใหญ่แพ้เงินเฟ้อด้วยซ้ำ

นั่นทำให้เงินออมที่ก็มีน้อยอยู่แล้ว ไม่มีโอกาสได้เติบโต ไม่มีโอกาสได้ “เปลี่ยนชีวิต” เรา

ก่อนหน้านี้ผมได้โพสเรื่อง “ลงทุนหุ้นยาวแค่ไหน… ถึงจะพออุ่นใจได้ว่าไม่ขาดทุน” ไป

ซึ่งมีสาระสำคัญว่า “การลงทุนในหุ้นตั้งแต่ 15-20 ปีขึ้นไป จะมีโอกาสขาดทุนน้อยมาก”

คิดว่าน่าจะทำให้หลายท่าน โดยเฉพาะคนในวัยหนุ่ม-สาว มีความมั่นใจมากขึ้นที่จะลงทุนในหุ้น แต่ถ้ายัง…

โพสนี้ผมจะพาไปรู้จักกับกลยุทธ์การลงทุนที่สามารถตอบโจทย์คนที่ยัง “ลังเล”

คือ “ผลตอบแทนดีๆ ก็อยากได้ ความเสี่ยงก็ไม่อยากจะรับมากเกินไป”

เมื่ออ่านจบแล้ว ท่านจะได้วิธีจัดการความเสี่ยงอีกหนึ่งวิธี และหวังว่าจะเปิดใจให้กับหุ้นมากขึ้นนะครับ ^-^

แนวทางการลงทุนที่ว่านี้ ผมอ้างอิงจาก “แผนการลงทุน” ของกองทุนบำเหน็จบำนาญข้าราชการ (กบข.)

ที่ข้าราชการไทยทุกคนที่เป็นสมาชิก กบข. สามารถเลือกลงทุนได้ (แต่ไม่ค่อยมีคนเลือกแผนนี้มากนัก)

เป็นหนึ่งในแผนการลงทุนที่ผมคิดว่ามีความ “ก้าวหน้าและทันสมัย” ที่สุดในประเทศไทย

ซึ่งแผนที่ว่าก็คือ แผนสมดุลตามอายุ หรือ Life Path Portfolio

หากศึกษารายละเอียดของแผนสมดุลตามอายุ

ก็จะพบว่าแผนการลงทุนนี้ จะทำการ ปรับสัดส่วนสินทรัพย์ในพอร์ตการลงทุนของสมาชิกให้สอดคล้องกับอายุ

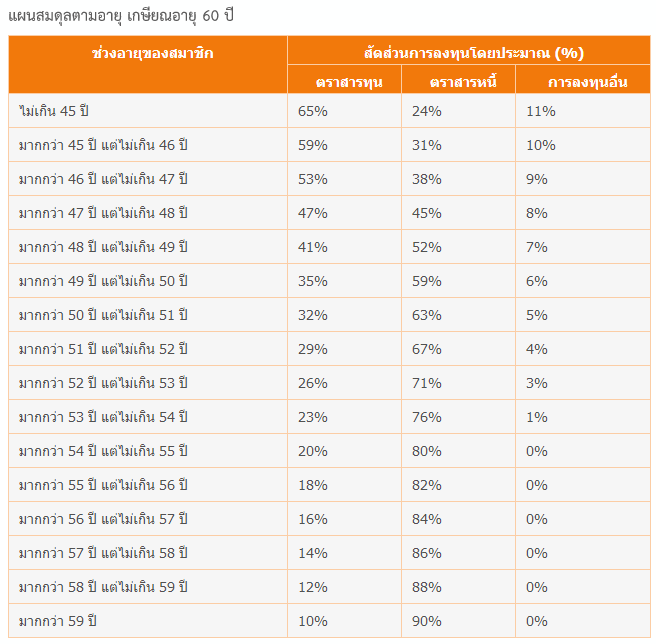

โดยในช่วงต้นๆ ของชีวิต คือช่วงที่สมาชิก กบข. อายุน้อยกว่า 45 ปี จะมีการแบ่งพอร์ตการดังนี้

หุ้น 65%, การลงทุนอื่น 11% และ ตราสารหนี้ 24%

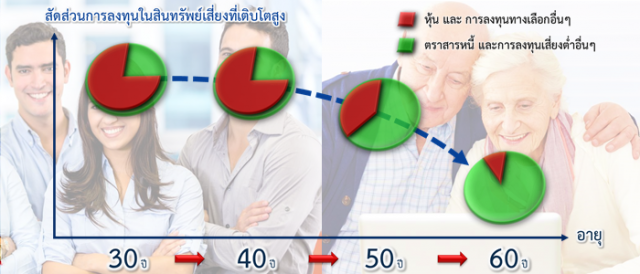

หรือหากแบ่งประเภทเป็นสินทรัพย์เสี่ยงสูง ซึ่งนับรวมหุ้นกับการลงทุนอื่นเข้าด้วยกัน

กับ สินทรัพย์เสี่ยงต่ำ คือ ตราสารหนี้ ก็จะแบ่งพอร์ต หรือ Asset Allocation ได้เป็น

สินทรัพย์เสี่ยงที่เติบโตสูง 76% (มาจาก 65% + 11%) และ สินทรัพย์ที่เน้นความปลอดภัย 24%

ซึ่งก็ถือเป็นแผนการลงทุนที่มีความ Aggressive มาก เมื่อเทียบกับสมาชิก กบข. “ส่วนใหญ่” ที่ลงทุนใน “แผนหลัก”

ที่มีลงทุนในสินทรัพย์เสี่ยงที่เติบโตสูงเพียง 29.5% ที่เหลือถึง 70.5% คือสินทรัพย์ที่เน้นความปลอดภัย

ต่อมาเมื่ออายุสมาชิกมากขึ้น คือตั้งแต่ 45 ปี จนเข้าใกล้อายุเกษียณที่ 60 ปีนั้น

แผนสมดุลตามอายุ ก็จะมีการทยอยปรับลดสินทรัพย์เสี่ยงลงทุกๆ ปีที่อายุของสมาชิกเพิ่มขึ้น จนไปสิ้นสุดที่

สินทรัพย์เสี่ยงที่เติบโตสูง 10% และ สินทรัพย์ที่เน้นความปลอดภัย 90%

กลยุทธ์การลงทุนแบบนี้ดีอย่างไร ?

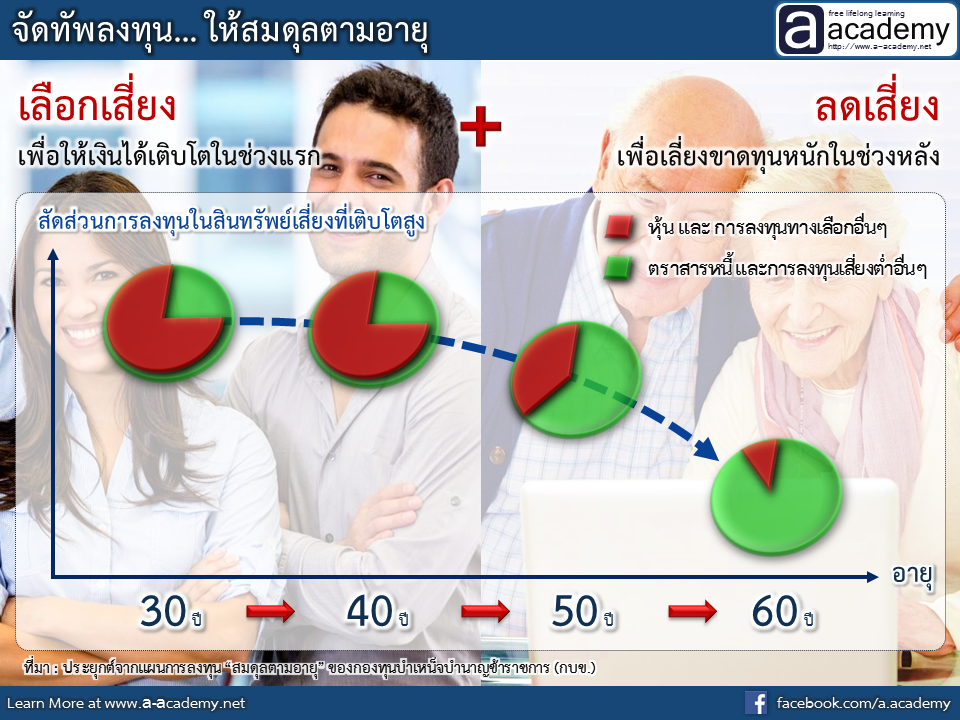

จุดเด่นที่สุดของแผนการลงทุนนี้ คือความพยายามที่จะตอบโจทย์การลงทุนทั้งสองโจทย์คือ

1. เงินลงทุนต้องเติบโตได้ดี

ซึ่งจะเห็นว่าในช่วงต้นของชีวิต คือตั้งแต่เริ่มทำงานอายุประมาณ 22 ปี จนถึงอายุ 45 ปี (ระยะเวลาประมาณ 23 ปี)

แผนนี้จะมีการลงทุนในหุ้นและสินทรัพย์เสี่ยงอื่นๆ สูงมาก

ถามว่าเสี่ยงเกินไปมั๊ย คงต้องขออ้างอิงจากโพส “ลงทุนหุ้นยาวแค่ไหน… ถึงจะพออุ่นใจได้ว่าไม่ขาดทุน”

ซึ่งจะเห็นว่าด้วยระยะเวลาการลงทุนที่ยาวขนาดนั้น “ความเสี่ยงจะลดลงมาก”

และถ้าทำควบคู่ไปกับความเข้าใจว่า

“ความผันผวนในระยะสั้นนั้น ถือเป็นประโยชน์สำหรับคนที่มีการทยอยลงทุนเพิ่มอยู่ตลอด”

เพราะเราจะมีโอกาสได้ “ซื้อตอนที่ราคาถูกๆ” บ่อยครั้ง

และเนื่องจากตัวเราเองก็ยังไม่มีความจำเป็นต้องใช้เงินเร่งด่วน จึงสามารถรอให้ตลาดปรับตัวขึ้นได้

ณ เวลานั้น หุ้นหรือสินทรัพย์ที่เราซื้อมาตอนราคาต่ำๆ ก็จะสร้างผลกำไรให้เราได้อย่างมาก

ซึ่งเรารู้จักกันในชื่อของหลักการลงทุนแบบ Dollar-Cost Averaging (DCA) นั่นเอง

สรุปก็คือ ช่วงต้นนี้ เป็นช่วงที่เรา “มองความเสี่ยงเป็นเพื่อน” เพราะเราอยากให้เงินเราโตได้เยอะๆ

2) ความเสี่ยงต้องถูกควบคุมให้อยู่ในระดับจำกัด

ช่วงนี้ก็คือช่วงหลังที่เราอายุมากขึ้น และระยะเวลาการลงทุนสั้นลง คือใกล้ต้องถอนเงินออกมาใช้แล้ว

ในช่วงนี้เราเริ่มกลัวความเสี่ยงมากขึ้น จากที่มองเป็นเพื่อน ก็เริ่มมองเป็นคนรู้จัก และกลายเป็นศัตรูในที่สุด

ศัตรูที่ว่านี้ อาจมาในรูปของการขาดทุนหนักๆ (Large Loss) เอาปีท้ายๆ ของการลงทุน

เช่น ถ้าจัดพอร์ตที่เสี่ยงสูงค้างเอาไว้ โดยไม่ปรับบ้างเลย เช่นมีหุ้นไทย 70% ตราสารหนี้ 30%

ในปี 2008 ซึ่งเกิดวิกฤติแฮมเบอร์เกอร์ พอร์ตจะขาดทุนได้มากถึงกว่า -30%

นั่นหมายความว่าถ้าใครสะสมเงินมาก่อนวิกฤติตั้งหลายสิบปี สะสมเงินได้ประมาณ 5 ล้านบาท

ปีนั้นปีเดียว เงินจะหายไปกว่า 1.5 ล้าน!

เยอะไม่ใช่เล่นเลยใช่มั๊ยครับ ?

แถมรอบนี้ จะมองความเสี่ยงเป็นเพื่อนก็ลำบาก เพราะเราจะไม่มีการลงทุนเพิ่มแล้ว (เพราะจะเกษียณ)

จะเฉลี่ยต้นทุนเข้าไปก็ไม่ได้ และถ้าจะรอให้ตลาดปรับขึ้นมาก็มีเวลาน้อยอีก เพราะต้องทยอยถอนเงินมาใช้แล้ว

อารมณ์ตอนนั้นคงจะ “กลัว” มากกว่าปกติ ซึ่งเมื่อขาดสติ และกลัวมากไป

แทนที่เงินบางส่วนที่ยังไม่ได้ใช้ทันทีนั้น จะสามารถถือรอให้ตลาดดีขึ้นก่อนได้ (เหมือนที่เคยทำๆ มาก่อนช่วงวัยหนุ่มสาว)

เราอาจจะทนไม่ไหว “ขายทิ้ง” และรับรู้ผลขาดทุนถาวร (Permanent Loss) จึงปิดโอกาสที่พอร์ตจะปรับตัวดีขึ้น

นอกจาก Large Loss เอาปีท้ายๆ ของการลงทุนแล้ว ที่น่ากลัวกว่านั้นก็คือ

เราอาจจะเจอช่วงที่ตลาดหุ้นตกต่ำเป็นเวลาหลายๆ ปี เช่นช่วงวิกฤติต้มยำกุ้ง

ซึ่งตลาดหุ้นติดลบ 5 ปีติดกัน ตั้งแต่ปี 1994 – 1998

ในช่วงนั้น ใครถือหุ้นไว้ 100 บาท ผ่านไป 5 ปี เงินจะเหลือเพียงแค่ 20-30 บาทเท่านั้น (ขาดทุน 70-80%)

ไม่ใช่เรื่องๆ ขำเลยใช่มั๊ยครับ ?

การทยอยปรับลดสินทรัพย์เสี่ยงเช่นหุ้นลง แล้วเพิ่มสินทรัพย์ปลอดภัยคือตราสารหนี้เพิ่มขึ้นตามอายุ

จึงเป็นการ “ทยอยรับรู้ผลกำไร (Realize Gain)” ที่เกิดจากการลงทุนแบบเสี่ยงๆ ในช่วงที่เราอายุน้อยๆ

เพื่อรักษา “มูลค่าการเติบโต” เอาไว้ไม่ให้สูญเสียไปจากวิกฤติต่างๆ ที่อาจเกิดขึ้นในภายหลัง ช่วงที่เราใกล้เกษียณแล้ว

ในกรณีเลวร้าย แม้เราจะเกษียณอายุตอนปีที่มีวิกฤติแฮมเบอร์เกอร์พอดี

แต่พอร์ตที่ถูกปรับลดความเสี่ยงจนมีหุ้นไทยแค่ 10% ตราสารหนี้ 90% จะขาดทุนเพียงแค่ประมาณ 1-2% เท่านั้น

ซึ่งถ้ามีเงินก่อนวิกฤติ 5 ล้านบาท เงินก็จะหายไปประมาณ 50,000 – 100,000 บาทเท่านั้นเอง

ถือว่าดีใช้ได้เลยใช่มั๊ยครับ ?

เราจะสามารถประยุกต์ใช้ได้อย่างไร?

ก่อนอื่นสำหรับท่านที่เป็นสมาชิก กบข. อยู่แล้ว

ผมก็อยากเชิญชวนให้พิจารณา “แผนสมดุลตามอายุ” เป็นตัวเลือกการลงทุนของท่านนะครับ

เพราะท่านจะประยุกต์ใช้ได้ง่ายที่สุด ตรงที่สุด เพราะมีระบบที่ออกแบบเตรียมไว้ให้แล้ว

แต่สำหรับท่านที่ไม่ได้เป็นสมาชิก กบข. เราก็ยังสามารถประยุกต์ใช้หลักการนี้ เพื่อลงทุนได้อย่างมีความสุขเช่นกัน

ผมขอแบ่งเป็นกรณีต่างๆ ดังนี้ครับ

1. ท่านที่ไม่เคยมีการจัดพอร์ตกระจายการลงทุนมาก่อนคือลงทุนหุ้นทั้ง 100% ของพอร์ต

ท่านสามารถประยุกต์ใช้หลักการนี้ได้ โดยเมื่อใกล้ถึงระยะเวลาที่ท่านต้องใช้เงินแล้ว

เช่นระยะเวลาการลงทุนเหลืออีกเพียง 5-10 ปี ก็ใกล้ต้องถอนออกมาใช้

ท่านอาจสามารถทยอยขายหุ้นในส่วนที่จะต้องใช้เป็นค่าใช้จ่ายภายใน 5-10 ปีข้างหน้า

ออกมาพักไว้ในสินทรัพย์ที่เสี่ยงต่ำลง เช่น กองทุนรวมตราสารหนี้ เพื่อเป็นการ Lock-in กำไรที่ได้มาก่อนหน้า

ทำให้ท่านมั่นใจได้ว่า 5-10 ปีข้างหน้า จะมีเงินพอใช้แน่นอน ขณะที่เงินส่วนที่เหลือก็สามารถลงทุนในหุ้นต่อไปได้อย่างอุ่นใจ

2. ท่านที่มีการจัดพอร์ตลงทุนอยู่แล้ว เช่นลงทุนผ่านกองทุนสำรองเลี้ยงชีพ

ซึ่งในที่นี้รวมถึง RMF, กองทุนรวมทั่วไป, และการลงทุนผ่าน Unit-Link ซึ่งเป็นการลงทุนที่สามารถแบ่งสัดส่วนสินทรัพย์ได้

เดิมที่ท่านอาจจะลงทุนในสัดส่วนของหุ้นที่สูงๆ มาก่อน

แต่เนื่องจากเราไม่มีแผนการลงทุนแบบ Life Path ที่มีการปรับพอร์ตลดความเสี่ยงอัตโนมัติให้เลือกใช้

ดังนั้นเราจึงต้องทำเองแบบ Manual แทน

แนวทางที่ผมแนะนำให้กับสมาชิกกองทุนสำรองเลี้ยงชีพทำอยู่เสมอก็คือ

ให้แบ่ง (Split) ช่วงการลงทุนของเราออกเป็นสองช่วง คือ 1) ช่วงที่เสี่ยงได้มาก กับ 2) ช่วงที่ไม่ต้องการเสี่ยงแล้ว

ช่วงที่เสี่ยงได้มาก ก็อาจเลือกแผนการลงทุน หรือจัดพอร์ตให้เสี่ยงได้มากเท่าที่เรารับได้ เงินจะได้โตเยอะๆ

และ ช่วงที่ไม่ต้องการเสี่ยงเราก็จะทยอยลดความเสี่ยงลง ซึ่งก็ขึ้นอยู่กับแต่ละบุคคลครับ อาจจะเป็น 5-10 ปีก่อนเกษียณ

โดยเราอาจจะดูมูลค่าเงินลงทุนที่เรามีประกอบไปด้วยก็ได้ เช่น

ก่อนเกษียณประมาณ 10 ปี ถ้าเราค่อนข้าง “พอใจ” กับมูลค่าเงินที่มีในพอร์ตแล้ว

เราก็สามารถทยอยลดความเสี่ยงของพอร์ตลงได้เลย ก็จะเป็นการรักษามูลค่าพอร์ตไว้ ไม่ให้สูญหายไปไหน

ซึ่งสำหรับบางท่านอาจจะเป็นก่อนเกษียณ 7 ปี 5 ปี หรือ 3 ปี คงต้องคุย และพิจารณาในรายละเอียดเพิ่มขึ้นอีกจึงจะแนะนำได้

บทความนี้น่าจะทำให้ทุกท่าน ได้รู้จักอีกแนวทางหนึ่งในการบริหารความเสี่ยงของพอร์ตลงทุนนะครับ

อย่าลืมว่า “การไม่เสี่ยงบ้างเลย บางทีกลับเป็นเรื่องที่เสี่ยงที่สุด”

แต่ถ้าจะเสี่ยงก็ต้องมี “วิธีจัดการความเสี่ยง” ที่วางแผนและเตรียมไว้ล่วงหน้า… เมื่อถึงเวลาจะได้ไม่ Panic

หวังว่าจะ “มองหุ้นเป็นเพื่อน” กันมากขึ้นครับ ^-^

[…] ศึกษาเพิ่มเติมเรื่องนี้ได้ในโพส Life Path Portfolio : จัดพอร์ตได้ทั้งการเติบโตแล… […]

ผมคิดต่างนะ

ก่อนตัดสินใจลงทุน ผมอยากให้ไปอ่านหนังสือชุดพ่อรวยสอนลูกและดูคลิปของคุณพิชัย จาวลา ก่อน

หลังจากนั้นก็ตัดสินใจเองแล้วกัน

ถ้าน้องเอมีสัมนาปีหน้า 2564 ช่วยแจ้งข่าวด้วยนะค่ะ

พี่จะได้กลับมาร่วมสัมนาด้วย

ขอบคุณค่ะ

นฤอร